مقايضة العملات المتقاطعة في الفوركس والتداول – كل ما تحتاج إلى معرفته

محتويات

- الغرض من مبادلة العملات المتقاطعة

- كيف تعمل مقايضة العملات المتقاطعة؟

- مقايضات العملات وأسعار الصرف

- كيف تختلف مقايضة العملات المتقاطعة عن مبادلة العملات الأجنبية

- اوجه الاختلاف

- دور بنك المبادلة

- فوائد ومخاطر مقايضة العملات

- أنواع مقايضات العملات المتقاطعة

- كيف تؤثر مقايضة العملات على الاستثمارات والتمويل

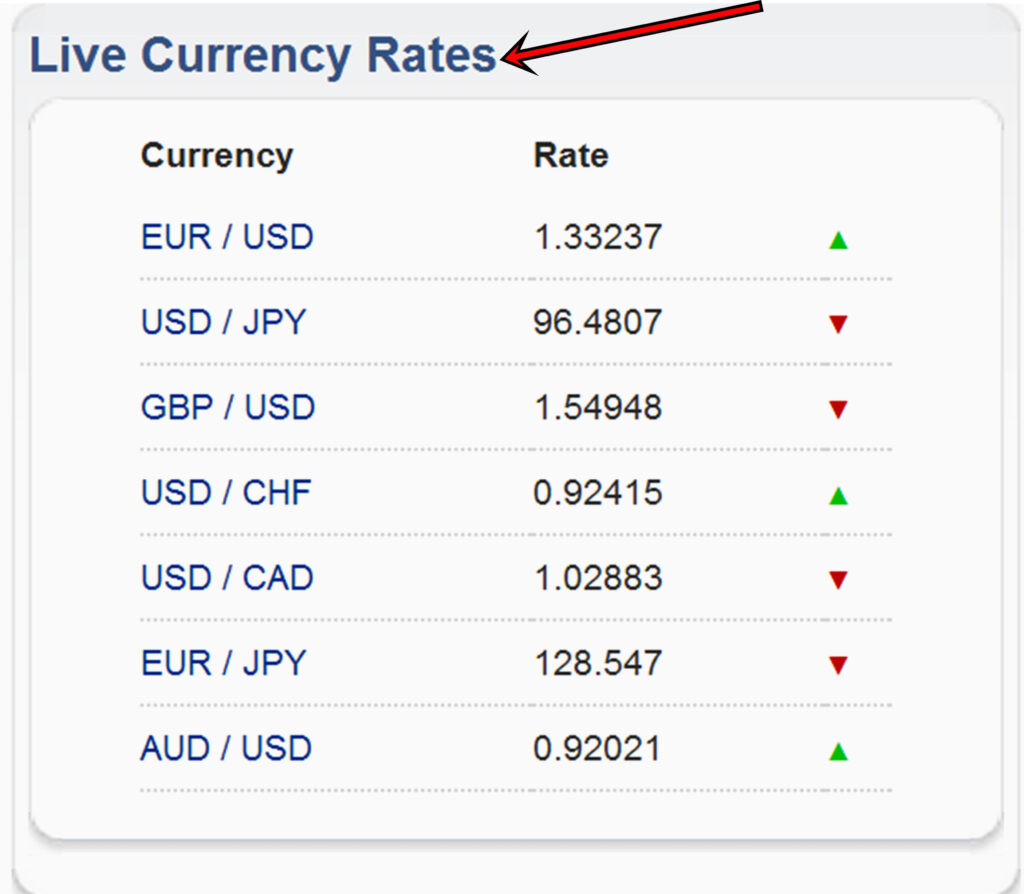

تشير العملة المتقاطعة إلى زوج عملات يتم تداوله في العملات الأجنبية، ولكن التجارة (أيا من العملات) لا تشمل الدولار الأمريكي. على الرغم من أن أيا من العملات ليست الدولار الأمريكي، إلا أن الدولار لا يزال يعتبر معيارا للعدالة لأنه أكثر استقرارا.

وعلى هذا الأساس، يمكن لأي شخص أن يستبدل مبلغاً من المال بعملة أخرى دون أن يتعرض للغش طالما تم تحويل العملات المختلفة أولاً إلى الدولار قبل إجراء عملية التبادل لضمان العدالة في التجارة.

مع هذه المعرفة، أصبح فهم ما يعنيه تبادل العملات أسهل بكثير من ذي قبل.

تشير مقايضة العملات المتقاطعة إلى اتفاق بين طرفين لتبادل أو تداول مبلغ معادل من العملات المختلفة مع بعضهما البعض.

أثناء مقايضة العملات المتقاطعة، يتم تبادل أسعار الفائدة على فترات منتظمة ولكن يتم تبادل القيم الدقيقة أو الأساسية فقط في بداية التداول وعند الاستحقاق الكامل.

تُعرف هذه الاتفاقية أيضًا باسم المشتقات خارج البورصة (OTC). وأيضًا، يتم استخدام سعر الصرف الحالي فقط كأساس للعملة المتقاطعة. فهي قابلة للتخصيص بدرجة كبيرة ويمكن أن تشمل أسعار الفائدة الثابتة والمتغيرات.

الغرض من مبادلة العملات المتقاطعة

هناك عدة أسباب تدفع المؤسسات المالية إلى إجراء مقايضة العملات. تشمل بعض الأسباب الأكثر شيوعًا ما يلي:

- محاولة المضاربة أو التأثير على تدفق العملة

- التحوط ضد مخاطر أسعار الصرف نتيجة لتقلبات العملة أو الأسعار العائمة

- محاولة خفض تكلفة الاقتراض في الأسواق الخارجية

يقوم مستثمرو شركات تمويل الشركات بمقايضة العملات إما للتداول لأنفسهم أو للتداول نيابة عن شركة أخرى.

كيف تعمل مقايضة العملات المتقاطعة؟

تعتبر مقايضات العملات شائعة اليوم بين الشركات في مختلف البلدان. إنهم يتبادلون مبالغ القروض بالعملة المحلية لبعضهم البعض ولكن بفترة أكثر مرونة مما سيحصلون عليه إذا اختاروا مجرد الاقتراب من دولة أجنبية عشوائية للحصول على قرض.

خذ شركتين في بريطانيا وألمانيا كدراسة حالة. يجوز لشركة غاز بريطانية أن تبدأ مبادلة العملات مع شركة سيارات ألمانية.

على افتراض أن الشركة البريطانية حصلت على 10 ملايين يورو كمبلغ أصلي بينما حصلت الشركة الألمانية في المقابل على 25 مليون جنيه إسترليني كمبلغ أصلي. وهذا يدل على أن سعر الصرف الحالي لليورو / جنيه هو 2.5. لاحظ أن هذه مجرد مبالغ افتراضية.

كان هذا هو المعدل الذي تم به تبادل العملتين في بداية مبادلة العملات هذه. عند استحقاق هذه التجارة (كما هو متفق عليه من قبل الطرفين)، سيقومون بتبادل العملات مرة أخرى إما بالسعر الأصلي أو بسعر صرف جديد.

مقايضات العملات وأسعار الصرف

ويحدد الاتفاق بين الطرفين المدة التي ستستمر فيها تجارة مقايضة العملات. وبما أن العملات تتقلب، فمن المتوقع أن أسعار صرف كلا العملتين المعنيتين لن تكون ثابتة على الإطلاق طوال فترة صفقة المقايضة.

ولهذا السبب تفضل معظم المؤسسات المالية مقايضات العملات المتقاطعة؛ إنهم يفهمون المبلغ المتوقع منهم سداده في النهاية. إذا توقعوا أيضًا أن عملة معينة ستتعزز بشكل كبير في السنوات القادمة، فيمكنهم اقتراض الأموال بتلك العملة نظرًا لأن المقايضة ستقلل من المبلغ المتوقع سداده.

دعونا نعود إلى دراسة الحالة الخاصة بنا حول مقايضات العملات التي تشمل شركة ألمانية وشركة بريطانية. وحتى لو تعززت قوة الجنيه مقابل اليورو، أو إذا كان الأمر على العكس من ذلك، فإن سداد القرض سيكون دائما عند سعر الفائدة الأولي الذي يبلغ 2.5.

لن تؤثر تقلبات العملة على تجارتهم (مقايضات العملات المتقاطعة)، ويظل السعر كما هو باستثناء أن كلاهما يتفق على أسعار جديدة قبل استحقاق مقايضات العملات المتقاطعة.

كيف تختلف مقايضة العملات المتقاطعة عن مبادلة العملات الأجنبية

تتضمن مقايضات العملات الأجنبية الاقتراض والإقراض في وقت واحد. وينص الاتفاق دائمًا على اقتراض عملة واحدة وإقراض عملة أخرى. عند انتهاء التداول، يتم تبادل هذه العملات بأسعار فائدة ثابتة في معظم الحالات.

على الرغم من التشابه التام في عدد من الطرق، إلا أن هناك اختلافات قليلة بين مقايضات العملات الأجنبية ومقايضات العملات المتقاطعة. دعونا نلقي نظرة على هذه الاختلافات.

اوجه الاختلاف

أحد الاختلافات بين مقايضات العملات الأجنبية ومقايضات العملات هو الطريقة التي يتم بها مبادلة العملات. لكي تتم مبادلة العملات الأجنبية، يجب أن يكون لدى كلا الطرفين المعنيين العملة التي يحتاجها الطرف الآخر.

يجتمعون معًا ويبدأون عملية المبادلة على أساس “الساقين” أو كما يسمونها، بالقرب من الأرجل البعيدة.

الساق القريبة أو المحطة الأولى هي بداية مبادلة العملة. وهو ينطوي على شراء أو بيع عملة واحدة مقابل عملة أخرى بسعر فوري (سعر الصرف في المرحلة الأولية).

تتضمن المحطة الثانية أو المحطة البعيدة عكس مركز التبادل هذا عند استحقاق المقايضة، ولكن هذه المرة بسعر آجل. وبعبارة أخرى، يقوم الطرفان بإرجاع العملة التي اقترضوها من بعضهما البعض بسعر صرف متفق عليه (السعر الآجل).

ومع مقايضة العملات الأجنبية، يتم تقليل المخاطر إلى الحد الأدنى لأنه في الحالات التي لا يستطيع فيها أحد الطرفين سداد قرضه، تصبح عملة التمويل لدى الطرف الثاني هي الضمان.

الفرق الآخر هو كيفية دفع الفوائد. من خلال مقايضات العملات المتقاطعة، من المتوقع أن يدفع كل طرف بشكل دوري فائدة بالعملة المطلوبة التي يقترضها.

قد تتضمن مقايضات الفوركس سعر فائدة وقد لا تتضمنها. إذا حدث ذلك، فمن المرجح ألا يتم دفعه بشكل دوري.

دور بنك المبادلة

لنكن واقعيين؛ يكاد يكون من المستحيل أن تستيقظ وتحصل على بعض العملات المحلية وتتوجه إلى السوق الخارجية بحثًا عن شركة أمريكية تحتاج إلى عملتك المحلية مقابل الدولار الأمريكي.

حتى لو كان ذلك ممكنًا، فمن الصعب أيضًا العثور على مستثمرين مؤسسيين يكون سعر صرفهم منطقيًا، ويتطابق تحملهم لمخاطر سعر الصرف وتاريخ الاستحقاق تمامًا مع أسعار صرفهم، وتكون مقايضات أسعار الفائدة الخاصة بهم مواتية لاتفاق مبادلة العملات معك.

ولتلبية جميع هذه الاحتياجات، يوجد دائمًا بنك مبادلة وسيط. هدفهم هو مساعدتك في العثور على مستثمر نظير يتوافق مع متطلباتك، وتسريع تبادل التدفقات النقدية، وتقديم النصائح وفقًا لذلك.

على الرغم من أن بنوك المقايضة هذه ستفرض عليك رسومًا مقابل خدماتها، إلا أنها ساعدت العديد من المستثمرين في إعداد مقايضات على أساس العملات بالإضافة إلى إعداد عقود مبادلة رائعة.

أنت بحاجة إلى بنك مقايضة لمساعدتك أيضًا في تحديد مقايضات العملات بديون أرخص وتواريخ سداد معقولة.

فوائد ومخاطر مقايضة العملات

ومع المعرفة الأساسية بكيفية عمل مقايضة العملات بين طرفين، فمن الواضح أن هناك ميزة نسبية بالإضافة إلى المخاطر.

ومع ذلك، هناك شيء واحد واضح: سيوازن كل مستثمر بين الإيجابيات والسلبيات، ويقرر ما إذا كان سيستمر في الاتفاقية أم لا بناءً على أسعار الصرف الحالية ومخاطر السوق، ويجد شركة أو مؤسسة تمويل مناسبة لتشكيل طرفين معها. اللازمة للاتفاق.

الفوائد الرئيسية

الاقتراض بأسعار فائدة أقل: عندما تدخل في اتفاقيات عبر البلاد مع شركات من بلدان أخرى، يمكن لكما الحصول على قروض بأسعار فائدة أقل بعملتين مختلفتين.

بمثابة أداة عظيمة لإدارة المخاطر: عندما يحصل المستثمرون المؤسسيون الأجانب على القروض من خلال اتفاقيات مبادلة العملات، فإنهم يقللون من تعرضهم لتقلبات العملة. وبهذه الطريقة، يتم تقليل تكاليف التمويل بالعملة المحلية، من خلال العمل في السوق المحلية.

لا توجد دفعات دورية للفائدة: عندما تدخل اتفاقيات مقايضة العملات حيز التنفيذ، لا يُتوقع منك دفع فائدة بشكل دوري بالعملة المختلفة لكلا الطرفين. من المتوقع منك أن تدفع فقط السعر الثابت للمبلغ الأصلي عند استحقاق الاتفاقية، إلا أنكما تقرران تغيير سعر الصرف عند استحقاق عقد المشتقات.

الخطر

التخلف عن سداد القرض: يتمثل الخطر الرئيسي في عدم قدرة الطرف الآخر على السداد في تاريخ الاستحقاق. إنها مخاطرة لأنه لا يوجد أي شكل من أشكال الضمان، لذلك عليك أن تتوقع أن ما يقترضه الطرف الآخر سيتم سداده. ولا يوجد أي بدل للمشاركين الآخرين في السوق بدلا منهم. وهذا يقتصر عليك فقط على مدفوعات فوائد الصرف.

أنواع مقايضات العملات المتقاطعة

هناك نوعان من مقايضات العملات المتقاطعة:

- مقايضة العملات الثابتة بالثابتة: يقوم الطرفان المعنيان بتبادل العملات المحلية لبعضهما البعض بسعر فائدة ثابت. وبهذه الطريقة، حتى لو ارتفع سعر الفائدة على أي من العملات أو انخفض، فلن يتأثر أي طرف سلباً. إن مبادلة أسعار الفائدة على الأموال الرئيسية المتبادلة لا تحسب أو تؤثر على شروط هذه الاتفاقية.

- مقايضات ثابتة مقابل عائمة: في هذه الاتفاقية، يقوم أحد الطرفين المعنيين بتبادل التدفقات النقدية للفائدة لقرض بسعر فائدة ثابت مع قرض بسعر فائدة متغير للطرف الآخر. الغرض من هذه المقايضة هو خفض سعر الفائدة في الحالة التي يكون فيها السعر العائم أقل من السعر الثابت الحالي.

كيف تؤثر مقايضة العملات على الاستثمارات والتمويل

الشركات مغرمة بمحاولة التوسع واكتساب أسس مالية في بلدان أخرى. على سبيل المثال، قد تقرر شركة سيارات في ألمانيا أن وجود فرع لها في أمريكا سيزيد من مبيعاتها وقبولها العالمي. ومع ذلك، فهم يدركون أن وجود فرع في ذلك البلد قد لا يكون سهلاً بسبب اختلاف العملات.

للتحوط من المخاطر المحتملة مع أي تقلبات في العملة أو سعر الصرف، قد تستفيد إدارة شركة السيارات هذه من مقايضة العملات عبر البحث عن عقد مبادلة مع الشركات الأمريكية التي من المتوقع أن تقدم قروضًا متتالية بالدولار الأمريكي كأساس. للتدفقات النقدية.

غالبًا ما يستخدم المستثمرون الذين يديرون أعمالًا على أراضٍ أجنبية مقايضات العملات للحصول على قروض بالعملة المحلية لذلك البلد لأنها تمنحهم ميزة معدلات القروض المواتية بدلاً من الاقتراض من بنك أجنبي بمعدل عائم بالإضافة إلى سداد أصل القرض.