ما هي استراتيجية صندوق دارفاس في الفوركس والتداول

محتويات

إذا أخبرك شخص ما أن أفضل طريقة لفهم ديناميكية السوق، عند إعداد استراتيجية التداول هي التحقق من أفكار الراقص، فمن المحتمل أن تصاب بالصدمة، على أقل تقدير.

إن إلقاء نظرة فاحصة على حالة نيكولاس دارفاس وأسلوبه في التداول يكشف أن طريقته مربحة، وهو ما تؤكده تجربة دارفاس في السوق، حيث حقق خلال فترة سنة ونصف مليوني دولار في سوق الأوراق المالية.

إذًا، كيف تحول راقص قاعة رقص محترف من هاوٍ إلى وسيط مع متداول مخضرم يحسده؟

الفكرة وراء استراتيجية تداول صندوق دارفاس هي أنه يمكن للمستثمرين استهداف الأسهم من خلال مراقبة الارتفاعات وحجم التداول كإشارات مهمة.

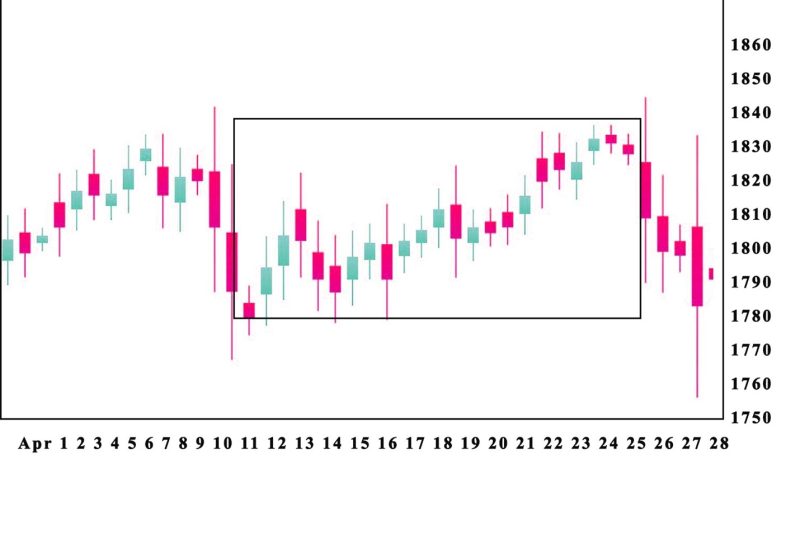

تتضمن الإستراتيجية شراء الأصول التي يتم تداولها عند ارتفاعات جديدة ثم رسم مربع حول الارتفاعات والانخفاضات الأخيرة للسماح بنقاط الدخول والخروج وأمر وقف الخسارة.

لكي يُنظر إلى السهم على أنه جزء من صندوق دارفاس، يجب أن تتجاوز حركة السعر الارتفاع السابق ولكنها تعود إلى سعر ليس بعيدًا عن هذا الارتفاع.

محتويات

- كيف تعمل نظرية صندوق دارفاس

- استراتيجية دارفاس بوكس

- حدود استراتيجية التداول

- رؤى من سوق الأوراق المالية الحديثة

- مثال على كيفية إنشاء صناديق دارفاس

- استراتيجية دارفاس – الاختراقات من التوحيد

- خاتمة

- الأسئلة الشائعة

كيف تعمل نظرية صندوق دارفاس

تم تطوير النظرية في الخمسينيات من القرن الماضي عندما حصل نيكولاس، باعتباره راقصًا محترفًا، على اشتراك في صحيفة وول ستريت جورنال وبدأ في استكشاف الفرص التجارية.

في جوهره، استخدم تقنية تتبع زخم الأسهم.

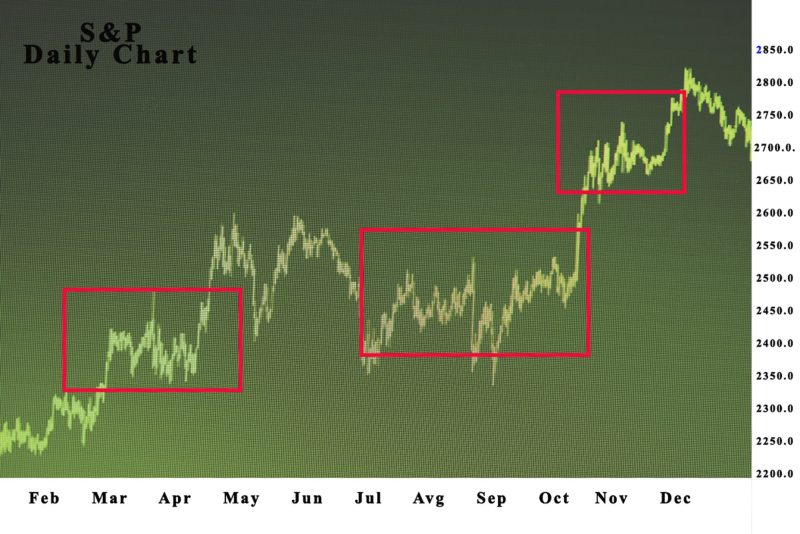

والافتراض هو أن الأصول التي شهدت ارتفاعا في الماضي من المرجح أن تكرر نفس الاتجاه في المستقبل.

والعكس صحيح أيضاً بالنسبة للأسهم التي شهدت تراجعاً في الماضي، فمن المحتمل أن تكرر الحركة الهبوطية في الأيام أو الأشهر القادمة.

الأسعار التي توسعت منذ فترة من المرجح أن ترتفع في المستقبل. والعكس صحيح بالنسبة لأسعار الأسهم التي كانت تنخفض من قبل، لديها فرصة أكبر للانخفاض في الأشهر المقبلة.

الفكرة المقدمة هي أن المستثمرين بحاجة إلى الدخول أو الخروج من مراكز معينة من خلال تصوير الصناديق في جميع أنحاء الارتفاعات والانخفاضات خلال فترة زمنية معينة.

في الأساس، إخبار المتداولين بالحصول على مراكز شراء فقط في الصناديق التي تشير إلى ارتفاع الأسعار واستخدام أعلى مستويات تلك الصناديق لإعداد نقاط الخروج. في الحالات التي ينخفض فيها سعر السهم إلى ما دون نقطة الخروج هذه، يجب بيع السهم.

استراتيجية دارفاس بوكس

نظرية صندوق دارفاس هي في الأساس استراتيجية تداول فنية تستخدم معلومات حول التسعير والحجم لإعطاء البيانات التي توجه القرارات التي يتخذها المستثمرون.

لم يكن دارفاس هاويًا تمامًا، فقد حاول تثقيف نفسه في السوق واستخدم التحليل الأساسي لمساعدته في اختيار الأسهم التي يجب أن يستهدفها.

يتضمن التحليل الأساسي مراقبة العناصر النوعية والكمية للاستثمارات الفردية للتوصية بقرارات الاستثمار.

قام دارفاس بالتحقق من الشركات التي تتمتع بالاستقرار المالي وأشار إلى الصناعات التي كانت تصنع منتجات ثورية ومحدثة تغييرًا في السوق وأظهرت إمكانات كبيرة لتحقيق الأرباح.

في الأساس، إذا كان السهم الذي يتم ملاحظته في “مربع السعر” على سبيل المثال يرتد عند 22 دولارًا و 28 دولارًا، فيمكنك التأكد من أنه إذا تجاوز 30 دولارًا، فيجب عليك شراء السهم.

إذا عادت الأصول إلى المربع الذي يتعلق الأمر بأوامر وقف الخسارة. والفكرة هي التحقق من الاتجاه الصعودي بأسعار أعلى.

حدود استراتيجية التداول

يفضل العديد من الوسطاء استخدام نظرية صندوق دارفاس عند اتخاذ القرارات المتعلقة باستثمارات السوق، ولكن هناك متشككين يزعمون أن نجاحه جاء من التداول في سوق ذي ميول صعودية، ولكن ليس في سوق هابطة، حيث إمكانات صندوق دارفاس لتحقيق الربح. لم يتم اختباره.

مما يشير إلى أن نظريته مناسبة للأسواق الهابطة، ومن خلال تطبيق الصندوق في سوق هابطة فإن احتمالية حدوث خسائر كبيرة موجودة، بغض النظر عن وقف الخسارة. ويعتمد مدى نجاح تنفيذه في أسواق اليوم على عوامل عديدة.

رؤى من سوق الأوراق المالية الحديثة

كان صندوق دارفاس مثمرًا عند استخدامه لأول مرة، لكنه ربما لا يكون مفيدًا في مشهد الاستثمار الحديث. إن توزيع المعلومات أصبح اليوم أسرع مما كان عليه قبل ستة عقود عندما كان نيكولاس يقوم بصفقاته الكبيرة. ومع ذلك فإن هناك رؤى يمكن استخلاصها من النظرية وتنفيذها في الظروف الحديثة، وهي:

- التركيز على الصناعات الناشئة

- تداول الأوراق المالية بكميات كبيرة

- استخدام أوامر وقف الخسارة

الفكرة وراء هذه النظرية هي أن يركز المتداولون على الأسهم ذات الحجم الكبير لأنها مؤشر على أن السهم يظهر تحركات قوية.

ممارسات مثل هذه مقيدة اليوم لأن حجم التداول الكبير يتشكل بشكل روتيني بواسطة منصات البرمجيات.

استخدمت دارفاس أوامر وقف الخسارة لتقليل الخسائر، وهي تعليمات مجانية تنصح المتداولين ببيع مركز عندما ينخفض السهم عن نقطة معينة. مع أمر وقف الخسارة، يمكن للمستثمرين تقليل الخسائر.

مثال على كيفية إنشاء صناديق دارفاس

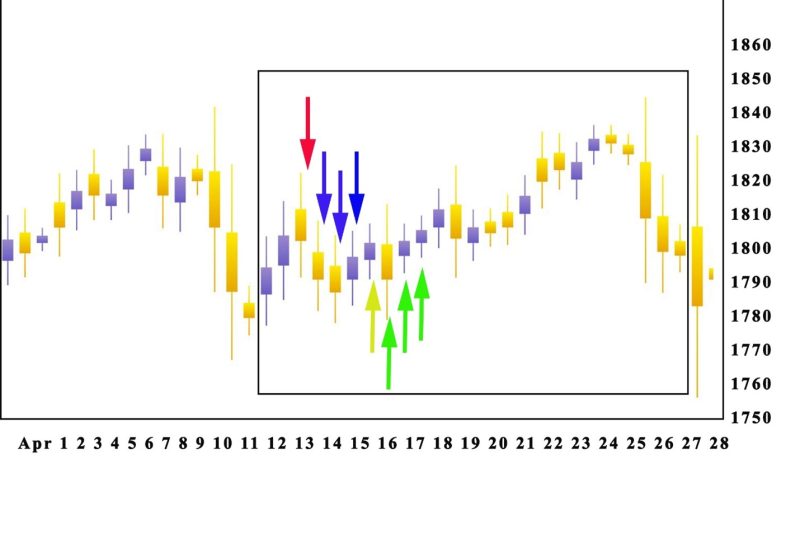

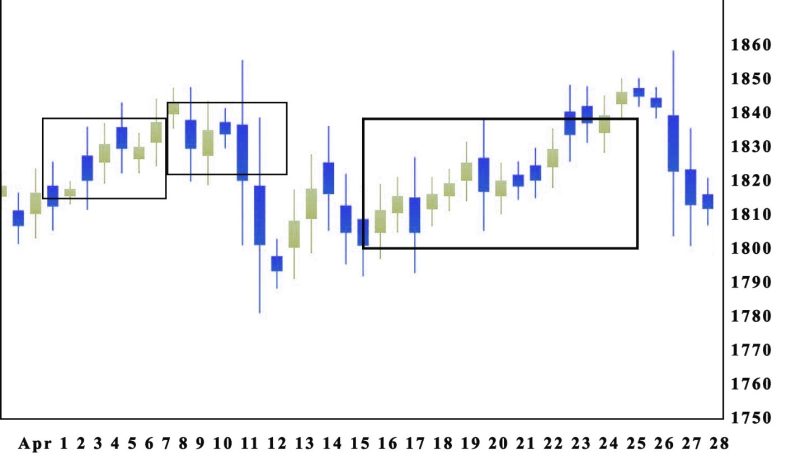

لكي يبدأ صندوق دارفاس، يحتاج المستثمرون إلى العثور على أعلى مستوى خلال 252 يومًا. الخطوة التالية هي تحديد موقع الجزء العلوي من المربع، الذي تم إنشاؤه بواسطة نمط أربعة أيام. اليوم الأول هو قمة الخطوة الأصلية، والتي يتم البناء عليها مع الارتفاعات المنخفضة للأيام الثلاثة التالية.

القيمة ليست مهمة، المهم هو أنها أقل من القمة المتتالية، وعندما يقع النموذج، يتم تطبيق القمة على أنها أعلى المربع.

إذا قمت بتحديد موقع الجزء العلوي من مربع Darvas، فإن الخطوة التالية هي تحديد موقع الجهة المقابلة وأسهل طريقة هي البدء من البداية من أسفل الشريط الأول. عندما يتم تشكيل النموذج، يتحول القاع من القمة الأولية إلى القاع.

عندما يقوم صندوق Darvas بإنشاء اختراق فوق أو تحت سيؤدي إلى عملية شراء أو إهمال الإشارة.

يقع الارتفاع الجديد (السهم الأحمر) وهو يوضح لنا الإطار الزمني للبداية والتكلفة الأعلى للمربع.

يجب أن يكون ارتفاع الأيام الثلاثة التالية (الأسهم الزرقاء) أصغر من الارتفاع الأولي.

بدءًا من الشريط الأول (السهم الأحمر) نراقب القاع لمدة ثلاثة أيام متتالية إذا لم يتم تشكيل قاع جديد (الأسهم الخضراء). من هذه اللحظة، يتم إنشاء الصندوق بحيث يكون الجزء السفلي من الصندوق مكافئًا لأصغر انخفاض.

يتم تمديد الصندوق حتى يتم تطفله، فإذا كان في مكان قريب يجب تمديد الصندوق ليوم إضافي.

استراتيجية دارفاس – الاختراقات من التوحيد

الفرق بين صندوق دارفاس ومعظم عمليات الاختراق التجارية الأخرى هو القواعد المتعلقة بكيفية تشكيل الصندوق.

كان دارفاس يبحث عن أعلى مستويات الأسعار لكنه لم يقدم أبدًا رقمًا محددًا للإطار الزمني الذي سيستخدمه. لقد بحث عن الأصول التي كان من المتوقع أن ترتفع في يومه وكانت الخيارات عديدة.

تأخذ نظرية صندوق دارفاس أيضًا في الاعتبار الحجم للمساعدة في تحديد ما إذا كان من الممكن استمرار الاختراق.

خاتمة

تعتبر نظرية صندوق دارفاس أداة تحليل فني جيدة عند تداول الأسهم، ولكن يجب استخدامها مع أدوات فنية أخرى ومعلومات حول إمكانات الشركة.

إنها نظرية زخم السوق أنه عند استخدامها في مربع صالح على الرسم البياني يكشف إشارة بيع لمنع خسارة التجارة، ولكن أيضًا في المربعات الصاعدة تكون نقطة الدخول لتجارة مربحة.

إن تعلم معنى مربعات الرسم المناسبة للعثور على سطح الصندوق الصحيح والسعر سيمكن العديد من المتداولين من تحقيق النجاح.

الميزة الكبيرة لتقنية صندوق دارفاس هي أنه يمكن استخدامها في الإطار الزمني، مما يجعلها خيارات قوية للمتداولين اليوميين. لا ينبغي أن ننسى أن النجاح الذي حققه نيكولاس دارفاس كان في سوق صاعد وليس في سوق هابطة.

ولكن لا يمكن أن يتم ذلك دون جمع البيانات عن الفترات السابقة، وبهذه الطريقة يمكنك اتخاذ قرارات مستنيرة. ومن خلال جمع بيانات التجارة، يمكن للمستثمرين تقييم التكوين الصحيح.

يحتاج المتداولون إلى تحديد معلمات مماثلة، ومن المستحسن تجربة إعدادات المؤشر واكتشاف ما يمكن أن يكون أكثر ملاءمة لأسلوبك.

يؤدي اتباع قواعد التداول إلى تمكين تحديد نقاط الدخول للتداول اليومي من خلال النظر في الأيام المتتالية من الارتفاع الأخير في الأسعار.

الأسئلة الشائعة

هل دارفاس بوكس فعال؟

تعتبر استراتيجية صندوق دارفاس فعالة إذا تم اتباع القواعد، والمخاطر التي تأتي مع صندوق دارفاس ضئيلة، ولكن يمكن أن تنتج الخسائر إذا لم يتطور الاتجاه كما هو مخطط له في البداية.

كيف تستخدم مؤشر Darvas Box؟

عندما يصل الأصل إلى مستوى مرتفع جديد خلال فترة سنة، وبعد ثلاثة أيام أخرى، لا يتم تجاوز هذا الارتفاع. إذا أصبح الارتفاع الجديد هو قمة الصندوق، فإن نقطة الاختراق تتسبب في تحول الارتفاع الجديد إلى قاع صندوق دارفاس.

عندما يحدث هذا، قم بشراء كسر الصندوق عندما يتجاوز القمة بعدة نقاط.

أين يقع Darvas Box في زيرودا؟

يوجد مربع Darvas في مخططات Zerodha مما يتيح ربط المؤشر بأي أصل.

هل لا يزال نيكولاس دارفاس على قيد الحياة؟

لا، نيكولاس دارفاس متوفى، توفي عام 1977.