شرح مؤشر ستوكاستيك وكم هو مربح

محتويات

مؤشر ستوكاستيك

يعد مؤشر ستوكاستيك واحدًا من أدوات مذبذب الزخم الأكثر شيوعًا في صندوق أدوات متداول الفوركس. وهو مشابه لمؤشر مذبذب زخم آخر، وهو مؤشر القوة النسبية (RSI)، ولكن لديه نهج فريد لقياس الزخم الذي يسمح لنا بالحصول على بعض الأفكار المفيدة. سنتحدث هنا عن أساسيات مؤشر ستوكاستيك وكيف يمكنك تحقيق الربح منه.

محتويات

- المعنى العشوائي

- تعريف مؤشر ستوكاستيك

- مؤشر ستوكاستيك مقابل مؤشر القوة النسبية

- مؤشر ستوكاستيك للفوركس

- إعدادات مؤشر ستوكاستيك

- استراتيجية المذبذب العشوائي

- إيجابيات وسلبيات مؤشر ستوكاستيك

- تحليل مؤشر ستوكاستيك

- خاتمة

- مخطط معلومات بياني

المعنى العشوائي

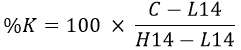

يساعد مذبذب العشوائية في تحديد ظروف ذروة الشراء والمبالغة في البيع والزخم وراء تغيرات الأسعار. وبما أن مؤشر الستوكاستيك يعتمد على تاريخ أسعار السوق، فإن الإشارة تميل إلى التباين حول مستوى السعر المتوسط. صيغة مذبذب العشوائية هي:

أين:

– %K هي القيمة الحالية لمؤشر العشوائية

– C هو أحدث سعر إغلاق

– H14 هو أعلى سعر تم تداوله في آخر 14 جلسة

– L14 هو أدنى سعر تم تداوله في آخر 14 جلسة

يطلق المتداولون أحيانًا على %K مؤشر ستوكاستيك البطيء. يُسمى %D، وهو المتوسط المتحرك لـ %K في فترات التداول الثلاث الأخيرة، بمؤشر ستوكاستيك السريع.

تعريف مؤشر ستوكاستيك

قدم مبتكر مؤشر الستوكاستيك شرحًا مبسطًا بشكل جميل لماهية مؤشر الستوكاستك. إنه يقيس زخم السعر، لذا فكر في الأمر مثل صاروخ يصعد للأعلى. لا يمكن أن يتحول ويسقط في لحظة. يتباطأ أولاً، ثم يغمس أنفه قبل الغوص. ماذا نتعلم من هذا؟ يأتي تغيير الزخم أولاً قبل التغيير في الاتجاه، وتنطبق هذه القاعدة أيضًا في الفوركس.

مؤشر ستوكاستيك مقابل مؤشر القوة النسبية

يعد كلا مؤشري الستوكاستيك ومؤشر القوة النسبية من مذبذبات الزخم، مما يعني أنهما يستخدمان للتنبؤ باتجاهات السوق. ومع ذلك، فإن الطريقة التي يحققون بها ذلك هي السبب الرئيسي وراء اختلافهم الكبير. على الرغم من أن مؤشر القوة النسبية RSI يستخدم على نطاق واسع بين المحللين والمتداولين على حد سواء، إلا أن كلاهما مؤشران ممتازان.

مؤشر القوة النسبية المبسط

تم تطوير مؤشر القوة النسبية بواسطة J. Welles Wilder Jr. وهو يقارن المكاسب الأخيرة بالخسائر الأخيرة في السوق. يقيس مؤشر القوة النسبية ظروف ذروة الشراء وذروة البيع من خلال النظر في سرعة تحركات الأسعار. يتم عرض مؤشر القوة النسبية RSI كخط بقيمة تتراوح من 0 إلى 100، مع كون 50 نقطة خط الوسط. إذا تجاوز مؤشر القوة النسبية RSI مستوى 70، فهذا يشير إلى حالة ذروة الشراء. إذا انخفض الرقم إلى أقل من 30، فهذه حالة ذروة البيع. يمكن أيضًا استخدام مؤشر القوة النسبية لتحديد مناطق الدعم والمقاومة ، أو لتحديد نقاط انعكاس الاتجاه المحتملة، أو للتحقق من الإشارات القادمة من مؤشرات أخرى مثل بولينجر باند أو تداول خط الاتجاه .

اقرأ المزيد: ما هو مؤشر VWAP وكم تبلغ نسبة الربح عند أستخدامة

مذبذب العشوائية مبسط

تم تطوير مذبذب العشوائية من قبل جورج لاند. وهو يعمل على افتراض أن أسعار الإغلاق يجب أن تغلق في نفس اتجاه الاتجاه. على غرار مؤشر القوة النسبية (RSI)، يعرض مؤشر الستوكاستك قيمة من 0 إلى 100. إذا كانت الخطوط تبلغ ذروتها فوق 80، فهذا يشير إلى حالة ذروة الشراء. إذا انخفض السعر إلى أقل من 20، فهذه حالة ذروة البيع.

على عكس مؤشر القوة النسبية (RSI)، يعرض مؤشر الستوكاستيك خطين. أحدهما يعكس القيمة الحقيقية للمذبذب للجلسة والآخر هو متوسط قيمة الأيام الثلاثة الماضية. على سبيل المثال، يشير السوق ذو الاتجاه الهبوطي مع انخفاض الأسعار إلى أدنى مستوياتها الأحدث والمذبذب العشوائي الذي يعرض أدنى مستوياته المرتفعة إلى أن الاتجاه على وشك أن يفقد زخمه وأن انعكاس الاتجاه قريب. بالنسبة لمؤشر القوة النسبية، يشير هذا الاختلاف أيضًا إلى نفس الشيء.

مؤشر القوة النسبية أو مؤشر الستوكاستك

إذن، أيهما أفضل؟ ذلك يعتمد على السوق. يعمل مؤشر القوة النسبية (RSI) بشكل أفضل في سوق مضطرب ومتقلب مع الكثير من الصعود والهبوط في نطاقات ثابتة. من ناحية أخرى، فإن مؤشر ستوكاستيك يعمل بشكل جيد في السوق ذات الاتجاه الجانبي.

مؤشر ستوكاستيك للفوركس

يعد مذبذب العشوائية مؤشرًا من بين عدد كبير من المؤشرات الأخرى في منصة الفوركس لمساعدة المتداولين على تحديد زخم تغير السعر وتحديد انعكاسات الاتجاه المحتملة. يتم حساب الزخم من خلال مقارنة سعر الإغلاق بنطاق التداول خلال فترة زمنية معينة.

يرسم مذبذب العشوائية خطين: %K و %D. إن %D هو ببساطة انعكاس للمتوسط المتحرك البسيط لمدة 3 أيام لـ %K. لا يحدث الكثير حتى يتقاطع الخطان، مما يشير إلى أن التراجع أو التحول في الاتجاه قد يكون وشيكًا.

على سبيل المثال، لنفترض أنك تنظر إلى الرسم البياني الذي يعرض الجنيه الاسترليني مقابل الدولار الأميركي (GBPUSD) مع اتجاه صعودي مع مؤشر التذبذب العشوائي. بعد ذلك، لاحظت أن المؤشر يظهر تقاطعًا هبوطيًا عبر خط الإشارة. وهذا يعني أن سعر الإغلاق الأخير أقرب إلى أدنى مستوى خلال فترة المراجعة مما كان عليه في الجلسات الثلاث الماضية. وهذا يعني أن الاتجاه قد يبدأ في فقدان قوته مما يسمح بحدوث تراجع أو انعكاس على الرغم من أنه قوي في الزخم الصعودي.

على غرار مؤشرات التذبذب الأخرى مثل مؤشر القوة النسبية، يمكن أيضًا استخدام مذبذب العشوائية لتحديد ظروف ذروة الشراء أو ذروة البيع. يتراوح نطاقه من 0 إلى 100، حيث تشير القيمة الأعلى من 80 إلى ظروف ذروة الشراء و 20 تشير إلى ظروف ذروة البيع. تشير المنطقة 80-100 والمنطقة 0-20 إلى مدى قوة زخم حركة السعر. إذا تقاطعت الخطوط عند أعلى من 80 أو أقل من 20، فهذه إشارة قوية لانعكاس الاتجاه الوشيك أو التراجع مقارنة بالتقاطع إذا حدث بين 20 إلى 80.

تتمثل إحدى استراتيجيات استخدام مؤشر الستوكاستك في البحث عن زوج عملات ذو اتجاه صعودي واضح وطويل. من الناحية المثالية بالنسبة للانعكاس، فأنت تريد أن ترى زوج العملات الذي كان في منطقة ذروة الشراء لفترة من الوقت مع وصول أسعاره إلى ذروتها عند منطقة المقاومة السابقة. بعد ذلك، ابحث عن الحجم المتضائل لأن ذلك يعد بمثابة مؤشر آخر على فقدان الاتجاه الصعودي لقوته. عندما يعبر مؤشر ستوكاستيك خط الإشارة، سيتبعه السعر قريبًا. على الرغم من أن الإشارات واضحة بالفعل، فمن الأفضل الانتظار حتى ينخفض شريط تداول حركة السعر أولاً قبل اتخاذ هذه الخطوة نظرًا لأن مؤشرات التذبذب في الزخم تميل إلى بث معلومات مزيفة بين الحين والآخر.

إعدادات مؤشر ستوكاستيك

يمكنك التلاعب بمعلمات مختلفة في إعدادات المؤشر العشوائي، مثل الفترة لكل من %K و%D. ومع ذلك، فإن الاستراتيجيات والتقنيات التي سنناقشها أدناه تستخدم القيم الافتراضية، وهي 14، 3، 3 (K، D، وSmooth، على التوالي). هناك بعض إستراتيجيات تداول العملات الأجنبية التي تستخدم قيم %K و%D الفريدة، لذا فإن الأمر متروك لك فيما إذا كنت تريد التجربة أم لا.

استراتيجية المذبذب العشوائي

هناك خطأان قاتلان يمكن أن يرتكبهما المتداول عند استخدام مؤشر الستوكاستيك الذي يمكن أن ينهي مسيرته المهنية. تجنب هذه الأخطاء، وسوف ترى نفسك تحقق أرباحًا بمئات أو حتى آلاف الدولارات قريبًا.

ذروة البيع/ذروة الشراء قد لا تعني دائمًا الانعكاس

يقيس مذبذب العشوائية الزخم وراء تغيرات الأسعار. عندما يقرأ المؤشر فوق 80 (ذروة الشراء)، فإنه يشير إلى زخم صعودي قوي. ماذا ستكون غريزتك الأولى؟ إذا قمت بالبيع لأن مؤشر ستوكاستيك يشير إلى وجود حالة ذروة شراء، فستكون أمامك مفاجأة مؤلمة. يعد الدخول في وضع أعمى بهذه الطريقة خطأً فادحًا، حيث يمكن أن يستمر السوق في منطقة ذروة الشراء أو ذروة البيع لفترة طويلة. وبالمثل، فإن العكس هو الصحيح.

تباعد مؤشر ستوكاستيك

كما ذكرنا من قبل، يحدث الاختلاف عندما يستمر السعر في الوصول إلى الذروة وينتج قمم أعلى ولكن المؤشرات تظهر قمم أقل. وهذا يعني أن هناك فرقًا واختلافًا بين الأسعار ومؤشر ستوكاستيك.

كما ذكرنا من قبل، يحدث الاختلاف عندما يستمر السعر في الوصول إلى الذروة وينتج قمم أعلى ولكن المؤشرات تظهر قمم أقل. وهذا يعني أن هناك فرقًا واختلافًا بين الأسعار ومؤشر ستوكاستيك.

وهذا يخبرنا أنه وفقا لدورات التداول أو الكتب المدرسية، فإن انعكاس الاتجاه وشيك. ولكن وضع رأس المال الخاص بك وراء هذا الافتراض هو خطأ فادح. ولهذا السبب عليك انتظار إشارة مقنعة في الأسعار أولاً قبل اتخاذ أي خطوة. على سبيل المثال، إذا أدى انعكاس الاتجاه إلى اتجاه تصاعدي، فتأكد من أن الأسعار تتبع بالفعل اتجاهًا تصاعديًا قبل الالتزام. الصبر هو المفتاح.

استخدام مؤشر ستوكاستيك لإعداد صفقات ذات احتمالية عالية

مع الأخذ في الاعتبار فكرة التداول مع الاتجاه، من الممارسات الجيدة الأخرى أن ترى نفسك في الصورة الأكبر قبل اتخاذ هذه الخطوة. إذا كنت تريد صفقات ذات احتمالية أعلى، فأنت تريد التأكد من أنك تسير مع تدفق اتجاه الإطار الزمني الأعلى. مؤشر ستوكاستيك يمكن أن يساعدك في هذا الصدد.

على سبيل المثال، لنفترض أنك في فترة ساعة واحدة وتريد الشراء. قبل الالتزام، تحقق من الإطار الزمني اليومي لمعرفة مكانك. إذا أظهر الإطار الزمني اليومي اتجاهًا هبوطيًا وأظهر مؤشر ستوكاستيك حالة ذروة الشراء، فسيستمر الاتجاه في الانخفاض. الشراء، في هذه الحالة، سيكون فكرة سيئة.

ولكن ماذا لو أظهر الإطار الزمني اليومي اتجاهًا هبوطيًا ولكن مؤشر ستوكاستيك يظهر حالة ذروة البيع؟ تذهب قصيرة. قد يكون دخولك بمثابة انهيار هبوطي من مستوى الدعم في الإطار الزمني لمدة ساعة واحدة.

استخدام مؤشر ستوكاستيك لإدخالات الوقت

يمكن أن تكون نقاط الدخول موضوعية بالنسبة لأنماط الرسم البياني أو الشموع اليابانية. ومع ذلك، فإن مؤشر ستوكاستيك يوضح لك الأمر. إما أن تدخل أو تبقى خارجاً. إذا كان التوقيت يمثل مشكلة بالنسبة لك، فيجب أن تكون تقنية الدخول هذه مناسبة لك.

إذا كنت ترغب في البيع، فافعل ذلك عندما يتجاوز خط مؤشر ستوكاستيك 20. وإذا كنت ترغب في البيع، فافعل ذلك عندما ينخفض الخط إلى ما دون 80. ولكن كيف تساعدك هاتان القيمتان على تحديد نقاط الدخول هذه؟ مرة أخرى، يقيس مؤشر ستوكاستيك الزخم. إذا كانت القيمة أعلى من 20، فإن الزخم الصعودي قادم والعكس صحيح.

إيجابيات وسلبيات مؤشر ستوكاستيك

تتمثل إيجابيات استخدام مؤشر التذبذب العشوائي في أنه مع إعدادات (14،3،3)، سيتم ضبط مؤشر التذبذب العشوائي على مؤشر رئيسي دقيق إلى حد ما في اكتشاف نقاط التحول في حركة السعر لأنه يعكس السعر عن قرب. يساعدك هذا على إعطائك فكرة أفضل عن وضع السوق وسيسمح لك بوقت أفضل للدخول أو الخروج. بالإضافة إلى ذلك، يعتمد مؤشر الستوكاستيك على الزخم، مما يمنحك رؤى من زوايا مختلفة أثناء التخطيط لتداولك. يعد هذا أحد العوامل الرئيسية عندما يقترن بمؤشر الحجم لمعرفة ما إذا كان السوق يتراجع أو حتى ينعكس. علاوة على ذلك، فإن مؤشر الستوكاستيك قادر أيضًا على الإشارة إلى مناطق الاختلاف التي تعطي إشرافًا على السوق. وهذا أمر بالغ الأهمية لأن التفاوت في اللحظة والسعر سيؤدي عادة إلى تداولات ذات احتمالية أعلى بمجرد الإشارة إليها. ومع ذلك، من خلال مؤشر ستوكاستيك يكون عرضة لتقاطعات وهمية والتي قد تحجب رؤيتك في تخطيط التجارة الخاصة بك. وينطبق هذا بشكل خاص عندما يتم تعزيز السوق بشكل جانبي. قد يتطلب الأمر بعض الخبرة ومعنويات السوق لتصفية المعلومات الخاطئة أيضًا. قبل ذلك، ستكون هناك إشارات وهمية.

تحليل مؤشر ستوكاستيك

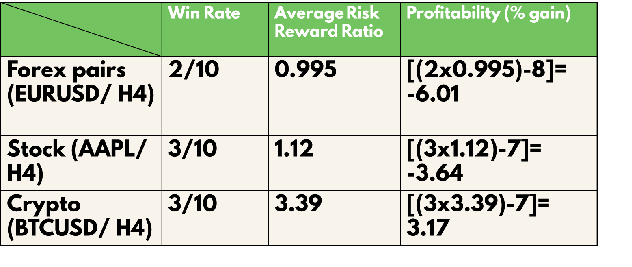

لمعرفة مدى ربحية استراتيجية Stochastic Oscillator، قررنا إجراء اختبار خلفي استنادًا إلى آخر 10 تداولات اعتبارًا من 5 أبريل 21 على الإطار الزمني H4. قواعد الدخول ستكون هي نفس ما ذكر أعلاه. سنعود لاختبار ذلك من خلال 3 أنواع من أدوات التداول، وهي EURUSD للعملات الأجنبية، وAAPL للأسهم، وBTCUSD للعملات المشفرة. من أجل التبسيط، سنفترض أن جميع الصفقات المتخذة تنطوي على مخاطر بنسبة 1٪ من الحساب.

تعريفات: متوسط نسبة المخاطرة إلى المكافأة = (إجمالي نسبة المخاطرة إلى العائد من الصفقات الفائزة / إجمالي عدد المكاسب) الربحية (٪ الربح) = (عدد المكاسب * المكافأة) – (عدد الخسائر * 1) [ المخاطرة 1٪]

مثال على تطبيق الاستراتيجية كما هو موضح

بالنسبة لنتائج الاختبار الخلفي، المنطقة الزرقاء هي المكافأة والمنطقة الصفراء هي المخاطرة.

كما هو موضح في اختبارنا الخلفي، فإن معدل فوز هذه الإستراتيجية لليورو مقابل الدولار الأميركي (الفوركس) هو 20%، وAAPL (الأسهم) 30%، وBTC (العملات المشفرة) 30%.

متوسط نسبة المخاطرة إلى المكافأة لهذه الإستراتيجية بالنسبة لليورو مقابل الدولار الأميركي (الفوركس) هو 0.995، وAAPL (الأسهم) هو 1.12، وBTC (العملات المشفرة) هو 3.39.

ربحية هذه الإستراتيجية لزوج EURUSD (الفوركس) هي -6.04، وAAPL (الأسهم) هي -3.64 وBTC (التشفير) هي 3.17.

خاتمة

بشكل عام، يعطي مؤشر ستوكاستيك وحده معدلات فوز ضعيفة ونسب مكافأة المخاطرة والربحية. قد يكون هذا بسبب التقاطعات الوهمية عندما يكون السوق في حالة تماسك أو عند التداول عكس الاتجاه. أثناء التداول مع الاتجاه، خلال التصحيحات، يُنظر إلى الإستراتيجية على أنها تعمل بشكل أفضل لجني مكاسب أكبر. ومع ذلك، يتيح لك هذا المؤشر أيضًا اكتشاف الاختلافات وتداولها مما يوسع مجال الرؤية عند التخطيط لصفقاتك، وفي الوقت نفسه يسمح لك برؤية السوق في ضوء مختلف. وحتى تحديد التراجعات والانتكاسات المحتملة. ومن ثم، إلى جانب مؤشر الحجم، فإن هذا المؤشر بالتأكيد سيضيف قيمة إلى إعدادك.