شرح كامل عن المطرقة المقلوبة أحتراف التداول

محتويات

الأصل

قدم تجار الأرز اليابانيون الشموع إلى العالم، ويتم تداول مخططات الشموع من قبل العديد من المتداولين الناجحين وتشكل الأساس للعديد من منتديات التحليل الفني. الشموع الحمراء والخضراء المتواضعة تعشق الرسوم البيانية لملايين المتداولين على مستوى العالم وهي جزء من منصات الرسوم البيانية القياسية.

تُعرف الشمعدانات بأنماطها البيانية والقدرة الخارقة للشموع على اكتشاف استمرار الاتجاه وانعكاسات الأسعار والزخم. في الواقع، تمثل كل شمعدان معنويات السوق الأساسية وتعكس تصرفات المتداولين. لذلك يجب على كل متداول أن يفهم ويقدر الشموع اليابانية وتطبيقاتها.

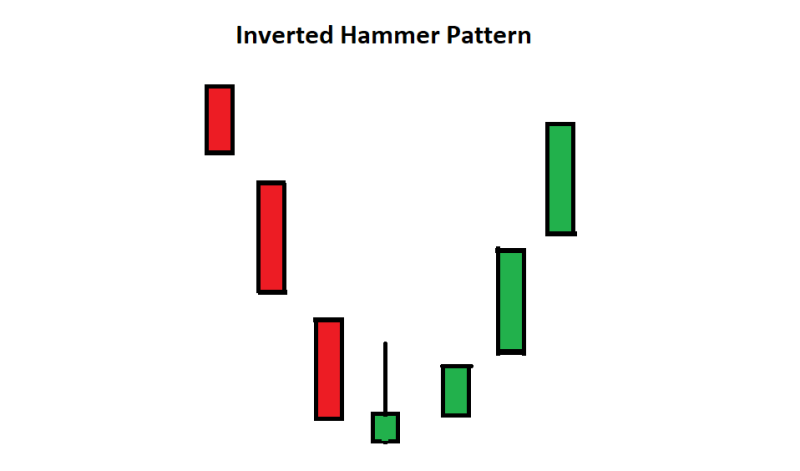

ينتمي شمعدان المطرقة المقلوبة إلى عائلة أنماط المطرقة. المطرقة هي نموذج شمعدان فردي وهي مؤشر انعكاس صعودي. يجد معظم متداولي الفوركس الجدد وذوي الخبرة أنه من السهل جدًا اكتشاف شمعدان المطرقة المقلوب بغض النظر عن مدى ازدحام الرسوم البيانية. لا يمكن الخلط بين شكل المطرقة وذيلها الطويل وجسمها القصير. ومع ذلك، هناك إمكانية لتحديده على أنه نجم شهاب، لذا فإن سياق المطرقة المقلوبة مهم جدًا.

المطرقة المقلوبة هي نمط شمعدان واحد وتتكون من ثلاثة أجزاء مميزة. جسم الشمعة، الفتيل العلوي للشمعة، والفتيل السفلي للشمعة. يكون الفتيل السفلي للشمعة عمومًا قصيرًا جدًا أو غائبًا في كثير من الحالات. عادة ما يكون جسم الشمعة صغيرًا جدًا، حيث يبلغ طول الفتيل العلوي للشمعة 2 إلى 3 أضعاف طول الجسم على الأقل.

الجسم بشكل عام عبارة عن شمعة صاعدة وسعر الإغلاق أعلى من سعر الافتتاح. ومع ذلك، يمكن أن يكون النموذج أيضًا عبارة عن شمعة هابطة حيث يكون سعر الافتتاح أقل من سعر الإغلاق. يشير النموذج إلى انعكاس السعر دون النظر إلى لون الشمعة، على الرغم من أن العديد من المتداولين يفضلون أن تكون شمعة قريبة. يشبه نمط شمعة المطرقة المقلوبة بالفعل شكل المطرقة ومن هنا جاء اسم المطرقة المقلوبة.

يحدث هذا النمط في جميع الرسوم البيانية للأطر الزمنية اللحظية وكذلك في الرسوم البيانية اليومية والأسبوعية والشهرية. لذلك يمكن تداول نمط شمعدان المطرقة المقلوبة من قبل جميع أنواع المتداولين الفنيين وهو مناسب لجميع أنواع أنماط التداول مثل استراتيجية التداول الفني في سوق الفوركس، والتداول اليومي، وعلى المدى القصير والطويل. يمكن تطبيق الإستراتيجية على جميع أدوات التداول المالية بما في ذلك الفوركس والأسهم والعملات المشفرة والسندات وما إلى ذلك.

اقرأ أيضًا: طرق مختلفة لاستخدام مؤشر إيشيموكو ونتائج مربحة

محتويات

- تشكيل نموذج شمعدان المطرقة المقلوبة

- كيفية التداول بنمط المطرقة المقلوبة

- التداول مع التأكيد

- استخدام المؤشرات الفنية

- المطرقة المقلوبة مقابل الشهاب

- محددات

- خاتمة

تشكيل نموذج شمعدان المطرقة المقلوبة

المعيار المهم لشمعة المطرقة المقلوبة هو موقع الشمعدان. يجب أن تتشكل الشمعة في نهاية الاتجاه الهبوطي لأنها تمثل انعكاسًا للاتجاه. للبدء، يجب أن يكون هناك اتجاه هبوطي قائم. المطرقة التي تشكلت خلال سوق متراوحة أو غير متجهة ليس لها أي تأثير. لذا فإن سياق شمعة المطرقة المقلوبة يعد عاملاً مهمًا للغاية في تحديد النموذج بنجاح.

كضرورة تعكس الشمعة معنويات السوق، فإن الشمعة المقلوبة تصور ضعف البائعين وقوة المشترين. تحدث المطرقة المقلوبة عادة عندما ينتهي الزخم الهبوطي للسوق ويبدأ الزخم الصعودي في اكتساب القوة. وينعكس هذا أيضًا في صغر حجم الجسم حيث تكون أسعار الافتتاح والإغلاق قريبة جدًا من بعضها البعض.

وهكذا يظهر تردد المشترين والبائعين في جسم الشمعة. يشير عدم توفر الفتيل السفلي أو الفتيل الأصغر إلى أن البائعين كانوا يحاولون خفض السعر أو لم يكن هناك اهتمام بالبيع، مما أدى إلى أن حركة السعر المنخفضة تحت سعر افتتاح الشمعة كانت ضئيلة.

يُظهر طول الفتيل العلوي الاهتمام الأولي للمشترين برفع الأسعار للأعلى وفشل البائعين في سحب الأسعار للأسفل. وبالتالي فإن المطرقة المقلوبة تصور حركة السعر الأساسية. يميل المتداولون إلى اغتنام فرصة التداول هذه والتطلع إلى دخول الاتجاه في أقرب وقت ممكن. تتسم التجارة الناتجة بمخاطر منخفضة للغاية مع مكافأة ضخمة وتقلل من المخاطر الكبيرة بشكل تراكمي. لذلك يقوم المتداولون بمسح الأسواق بشكل مستمر للبحث عن هذه الشمعة ذات نسبة المخاطرة إلى المكافأة الجذابة.

كيفية التداول بنمط المطرقة المقلوبة

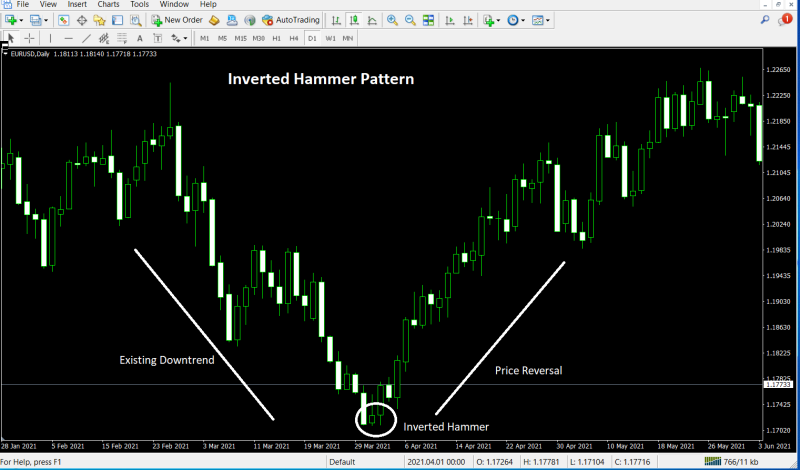

يظهر الرسم البياني أعلاه نموذج المطرقة المقلوبة أثناء العمل. يظهر الرسم البياني أن هناك اتجاه هبوطي قائم، وهذا يؤكد صحة المعايير الأساسية حيث تتشكل المطرقة المقلوبة خلال الاتجاه الهبوطي. تحتوي المطرقة المقلوبة على جسم حقيقي صغير وفتيل سفلي صغير وفتيل علوي طويل يزيد طوله عن ضعف طول الجسم الحقيقي الصغير ويتحقق أيضًا من صحة متطلبات شكل نمط الشمعة.

التداول مع التأكيد

جميع أنماط الرسوم البيانية لها عنصر الفشل المرتبط بها بسبب طبيعة الأسواق المالية. لذا يجب على متداولي الفوركس الذين يتبعون التحليل الفني أن يتداولوا هذا النمط مع التقاء باستخدام مؤشرات فنية أخرى أو حركة السعر. شمعة المطرقة المقلوبة يتبعها شمعة تأكيد. تكرر شمعة التأكيد معنويات السوق.

إذا أغلقت شمعة التأكيد صعودًا وكانت طويلة، فإنها تعزز معنويات السوق الصعودية وتوفر حجة قوية للشراء. كلما كان جسم شمعة التأكيد أطول كلما كان الانعكاس الصعودي أقوى. لذا، إذا اكتشف المتداول شمعة تأكيد ذات جسم أطول، فيمكن أيضًا النظر في إمكانية إضافة مراكز إضافية.

استخدام المؤشرات الفنية

الطريقة الأساسية لتأكيد أنماط الانعكاس الصعودي هي حركة السعر نفسها. من المرجح جدًا أن ينجح النموذج إذا تشكل بالقرب من خطوط أو قنوات أو قنوات دعم أو مقاومة أو خطوط اتجاه محددة مسبقًا. تشكل هذه المناطق أفضل المناطق المرشحة لانعكاس السعر وتؤكد صحة حالة انعكاس السعر.

ترتبط أحجام التداول عمومًا بالانعكاسات، حيث تميل الأحجام إلى تجاوز المستويات العادية وتزود المتداول الفني بمعلومات قيمة. توفر مؤشرات الزخم أدلة أفضل لانعكاس القطعة. هناك طريقة أخرى مهمة للتأكد من الانعكاس وهي وجود التقارب والتباعد الذي يشير إلى انعكاس وشيك للسعر. يمكن للمتداولين الجمع بين واحد أو أكثر من المؤشرات والأدوات الفنية وحركة السعر لتأكيد انعكاس السعر قبل الدخول في التداول.

دخول

يمكن للمتداولين الدخول في التداول بمجرد تأكيد الانعكاس باستخدام جميع الأدوات المتاحة. هذا النمط هو نمط صاعد، لذلك يجب وضع صفقات الشراء فقط. يميل المتداولون إلى دخول السوق بمجرد إغلاق الشمعة المقلوبة نظرًا لأن سعر الدخول قد يكون أفضل سعر ممكن. ومع ذلك، يميل المتداولون الآخرون إلى انتظار الشمعة اللاحقة ومراقبة حركة السعر قبل دخول السوق. ومع ذلك، قد لا يحصل المتداولون على أدنى سعر، ولكن ربما حدث التداول بعد تأكيد إضافي.

إيقاف الخسارة

يجب وضع وقف الخسارة بشكل صارم عند مستوى أقل قليلاً من قاع شمعة المطرقة المقلوبة. إن السماح للسعر بالتحرك للأسفل قليلاً يساعد المتداول على البقاء في السوق وتجنب التقلبات المفاجئة. من ناحية أخرى، لا ينبغي وضع وقف الخسائر عند مستوى أدنى بكثير لأن فشل النموذج قد يؤدي إلى الخروج بخسارة أكبر.

اخذ ربح

لا يوفر النموذج نقطة جني الربح القياسية مثل الأنماط الأخرى. ومع ذلك، يجب على المتداولين تطبيق نسبة المخاطرة إلى المكافأة السليمة للحصول على المكافأة المتوقعة. قد يصبح خط المقاومة أو خط الاتجاه التالي المتاح هدفًا محتملاً للربح. يميل المتداولون الفنيون إلى استخدام مستويات فيبوناتشي لتحديد واستهداف نقاط جني الأرباح المحتملة. بشكل عام، يعتبر نمط الشمعدان المقلوب نموذجًا مجزيًا للغاية، وبمجرد تأكيد الانعكاس تكون حركة السعر كبيرة وتنتج أرباحًا جيدة.

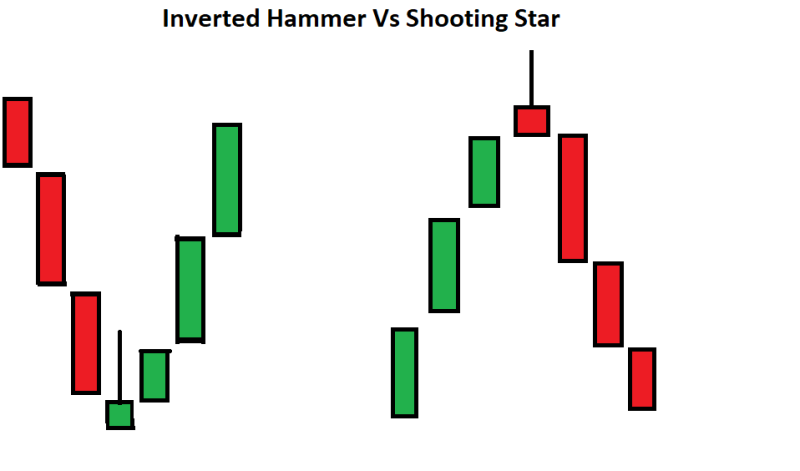

المطرقة المقلوبة مقابل الشهاب

الخطأ الأكثر شيوعًا الذي يرتكبه المتداولون هو وضع علامة على الشهاب على أنه نمط شمعدان المطرقة المقلوب. الصورة أعلاه توضح التشابه بين نفس الشيء. والفرق الوحيد هو سياق ظهورها، حيث تظهر المطرقة المقلوبة خلال اتجاه هبوطي وتشير إلى نهاية الاتجاه الهبوطي وبداية الاتجاه الصعودي.

من ناحية أخرى، يظهر الشهاب خلال الاتجاه الصعودي ويشير إلى نهاية الاتجاه الصعودي وبداية الاتجاه الهبوطي. المطرقة المقلوبة هي إشارة صعودية، في حين أن الشهاب هو إشارة هبوطية. لذا يجب على المتداولين توخي الحذر والتداول وفقًا لذلك للحصول على نتائج تداول مربحة.

محددات

مثل جميع الأنماط الانعكاسية، فإن نمط شمعدان المطرقة المقلوبة معرض أيضًا للفشل، على الرغم من ظهور الشمعة في السياق الصحيح. قد تكون المطرقة قد تشكلت بسبب الارتفاع المفاجئ في السعر بسبب إصدار جديد أو قيام المشترين الكبار بتنفيذ مراكزهم وقد تساهم في شكل المطرقة، ولكن ربما لم تكن إشارة الانعكاس الحقيقية.

قد يخلط التجار بين الشهاب ونمط المطرقة المقلوبة. قد يندفع العديد من المتداولين إلى السوق دون تقييم العوامل الأخرى أو استخدام التقاء وينتهي بهم الأمر بالخسارة. يستخدم المتداولون الجدد نقاط وقف خسائر ضيقة جدًا للتداول في هذا النمط وينتهي بهم الأمر بخسارة مراكزهم بسبب التقلبات.

خاتمة

كما تمت مناقشته، فإن نمط شمعدان المطرقة المقلوبة هو نمط انعكاس صعودي مجزي للغاية والذي يحدث بشكل متكرر ويمكن تداوله من قبل متداولي الفوركس الجدد وذوي الخبرة. إن ربحية النموذج مع انخفاض المخاطر وفرص التداول ذات المكافآت الأعلى تجعله جذابًا للغاية لمتداولي الفوركس. تم العثور على هذا النمط في الأدوات المالية، لذا يستطيع المتداولون، بمجرد تمكنهم من التداول بها، تطبيق استراتيجية التداول عبر أصول التداول المختلفة.

نمط المطرقة المقلوبة له حدوده مثل الأنماط الأخرى وهو عرضة للفشل لأنه يحدث خلال الاتجاه الهبوطي ويشير إلى انعكاس. لذلك يجب على المتداولين تداول هذا النمط بحذر مثل جميع الأنماط الانعكاسية وتطبيق مؤشرات وأدوات فنية إضافية للتأكيد قبل الدخول في التداول.