أفضل 4 إستراتيجيات بسيطة لتداول الفوركس والعملات الأجنبية ناجحة

هل تعلم أن استراتيجية التداول الخاصة بك لا يجب أن تكون معقدة حتى تتمكن من كسب المال؟ جرب استراتيجيات تداول العملات الأجنبية البسيطة هذه، والتي تعمل بالفعل.

هل تبحث من خلال استراتيجيات تداول العملات الأجنبية البسيطة، وتحاول العثور على ما يناسبك؟

إذا كانت هذه عملية مألوفة، فلدينا كل ما تحتاجه.

أفضل 4 إستراتيجيات بسيطة لتداول العملات الأجنبية:

- استراتيجية كروس المتوسط المتحرك

- استراتيجية ذروة الشراء وذروة البيع لمؤشر القوة النسبية

- استراتيجية اختراق الدعم/المقاومة

- استراتيجية عكس شريط الدبوس

عند تنفيذها بشكل صحيح، يمكن لأي من استراتيجيات تداول العملات الأجنبية البسيطة هذه أن تساعدك على وضعك على الطريق نحو الربحية المستمرة.

التداول بإستراتيجية تداول متقدمة لا يعني بالضرورة أنك ستجني المزيد من المال.

لا تتورط!

دعنا نتعمق مباشرة في أفضل 4 إستراتيجيات تداول فوركس بسيطة وفعالة.

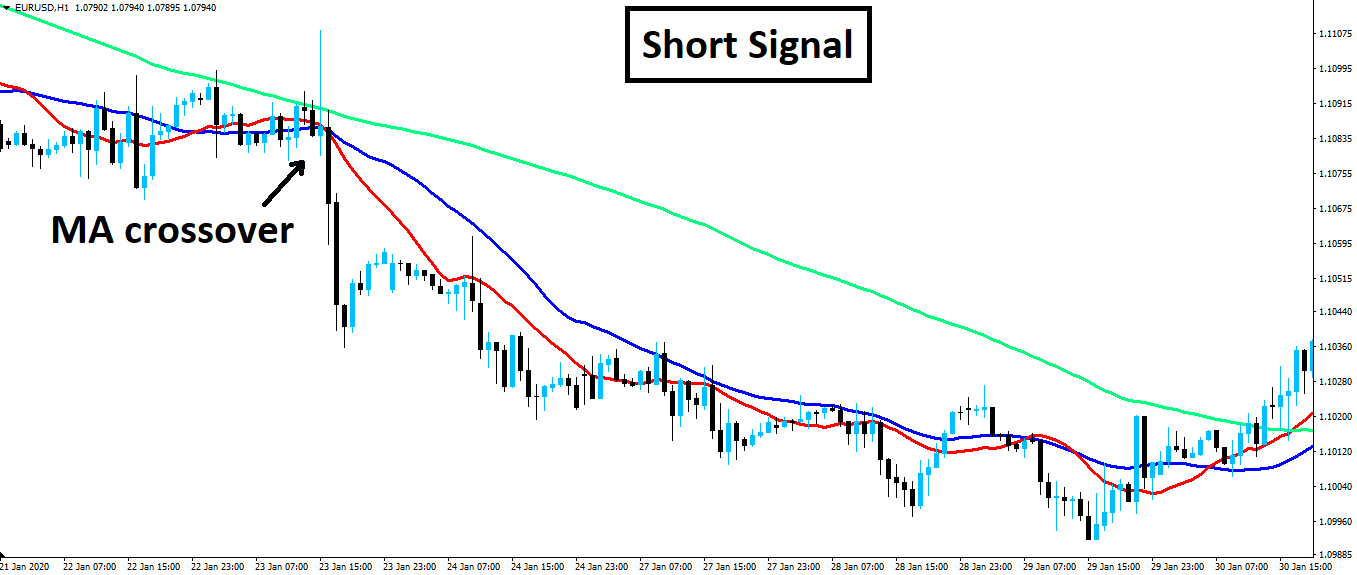

1. استراتيجية كروس المتوسط المتحرك

أول استراتيجية تداول تحظى بشعبية كبيرة والتي سنسلط الضوء عليها، هي استراتيجية تقاطع المتوسط المتحرك.

ما هو المتوسط المتحرك؟

المتوسط المتحرك ، والذي يتم اختصاره أحيانًا إلى MA، هو مؤشر فني يستخدم لتسهيل حركة السعر.

من خلال تسهيل السعر، فإنه يساعد على تصفية الضوضاء الناتجة عن ارتفاع الأسعار على المدى القصير والتي تصرف انتباهك عن الاتجاه السائد.

في أبسط أشكاله، يشير المتوسط المتحرك الصاعد إلى اتجاه صعودي، في حين يشير المتوسط المتحرك الهبوطي إلى اتجاه هبوطي.

يتم حساب المتوسط المتحرك البسيط (SMA) عن طريق جمع جميع أسعار إغلاق شموع X الأخيرة، ثم قسمة الإجمالي على X.

ما هو الكروس أوفر؟

يحدث التقاطع عندما يتقاطع متوسطان متحركان – تقاطع!

في حين أن المتوسطات المتحركة وحدها تساعد في تحديد الاتجاهات، عند تطبيق المتوسطات المتحركة المتعددة، والتخطيط لفترات زمنية مختلفة، فإنها تصبح أكثر قوة.

وذلك لأنه يمكنك الآن رؤية الاتجاهات قصيرة وطويلة المدى، واتخاذ قرارات التداول التي تضمن عدم حصولك على رؤية ضيقة.

يتم تأكيد الزخم الصعودي عندما يعبر المتوسط المتحرك على المدى القصير فوق المتوسط المتحرك على المدى الطويل. من ناحية أخرى، يتم تأكيد الزخم الهبوطي عندما يتقاطع المتوسط المتحرك على المدى القصير تحت المتوسط المتحرك على المدى الطويل.

كيفية التداول بإستراتيجية تقاطع المتوسط المتحرك البسيط

الرسم البياني للساعة EUR/USD:

الاستراتيجية:

- أدخل 3 متوسطات متحركة على الرسم البياني الخاص بك – المتوسط المتحرك البسيط SMA لمدة 15 فترة، والمتوسط المتحرك البسيط SMA لمدة 30 فترة، والمتوسط المتحرك البسيط SMA لمدة 100 فترة.

- قم بفتح صفقة شراء عندما يتجاوز المتوسط المتحرك البسيط لـ 15 فترة فوق المتوسط المتحرك البسيط لـ 30 فترة ويكون كلاهما فوق المتوسط المتحرك البسيط لـ 100 فترة.

- قم بفتح صفقة بيع عندما يعبر المتوسط المتحرك البسيط لـ 15 فترة تحت المتوسط المتحرك البسيط لـ 30 فترة وكلاهما أقل من المتوسط المتحرك البسيط لـ 100 فترة.

- ضع وقف الخسارة تحت المتوسط المتحرك البسيط لـ 30 فترة واترك هدفك مفتوحًا حتى تحصل على التقاطع.

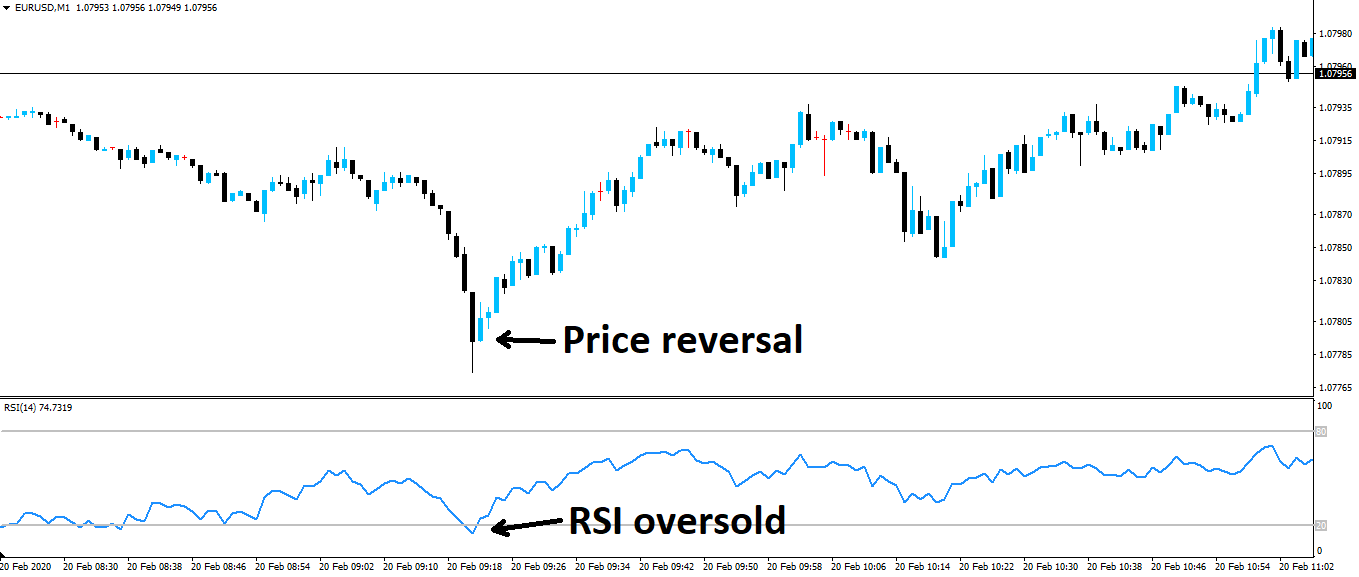

2. استراتيجية ذروة الشراء والبيع لمؤشر القوة النسبية

الاستراتيجية الثانية البسيطة لتداول العملات الأجنبية التي سنتناولها، تسمى استراتيجية ذروة الشراء والبيع لمؤشر القوة النسبية.

ماذا يعني مؤشر القوة النسبية؟

يشير مؤشر القوة النسبية (RSI) إلى مؤشر القوة النسبية. مثل المتوسط المتحرك، فهو مؤشر فني يستخدم للإشارة إلى ظروف ذروة الشراء أو ذروة البيع في أسواق الفوركس.

يعطي مؤشر القوة النسبية قراءة بين 0 و100 وعادة ما تقول أن القراءة فوق 80 تشير إلى ظروف ذروة الشراء، في حين أن القراءة أقل من 20 تشير إلى ظروف ذروة البيع.

إنه يُظهر حركة ممتدة بشكل مفرط في أي من الاتجاهين، مما يمنح المتداولين الفرصة للاستفادة من الارتداد المحتمل.

ما هو ذروة الشراء وذروة البيع؟

إذا كان السوق ممتدًا في أي من الاتجاهين، فإن النظرية هي أنه في مرحلة ما سيشهد السوق ارتدادًا إلى المتوسط.

ومع ذلك، ما إذا كان هذا هو الحال بالفعل في الواقع، فهذه حجة أخرى تمامًا.

هل هناك حقا شيء مثل ذروة الشراء وذروة البيع؟

عند استخدامه بشكل منفصل، يكون مؤشر القوة النسبية RSI عرضة لإعطاء إشارات خاطئة لهذا السبب.

ولكن لنفترض أن السوق في اتجاه صعودي لإطار زمني أعلى وأن مؤشر القوة النسبية يشير إلى ظروف ذروة البيع على جميع الأطر الزمنية المنخفضة، فيمكنك الشراء لمواصلة اتباع هذا الاتجاه.

ذروة الشراء وذروة البيع هي فن أكثر من كونها علمًا.

كيفية تداول استراتيجية ذروة الشراء والبيع البسيطة لمؤشر القوة النسبية

الرسم البياني لدقيقة واحدة لزوج يورو/دولار أمريكي:

الاستراتيجية:

- أدخل مذبذب RSI على الرسم البياني الخاص بك.

- قم بفتح صفقة شراء عندما يكون مؤشر القوة النسبية (RSI) على جميع الرسوم البيانية اللحظية أقل من 20 ويكون السوق في اتجاه صعودي على إطار زمني أعلى.

- قم بفتح صفقة بيع عندما يكون مؤشر القوة النسبية (RSI) على جميع الرسوم البيانية اللحظية أعلى من 80 ويكون السوق في اتجاه هبوطي على إطار زمني أعلى.

- ضع وقف الخسارة على الجانب الآخر من الارتفاع/الانخفاض الأخير.

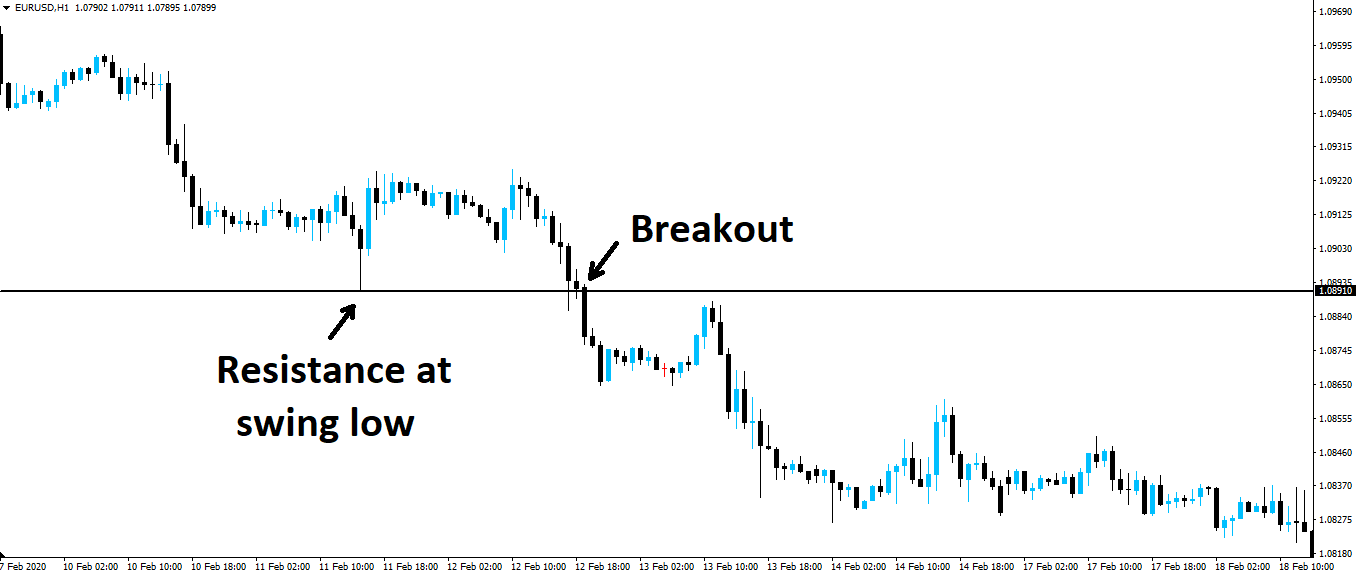

3. استراتيجية اختراق الدعم والمقاومة

الإستراتيجية الثالثة البسيطة لتداول العملات الأجنبية التي قمنا بتوفيرها، هي استراتيجية اختراق تعتمد على حركة السعر والدعم والمقاومة.

ما هو الدعم والمقاومة؟

في التحليل الفني، يتم استخدام الدعم والمقاومة لتحديد نقاط السعر على الرسم البياني، حيث كان رد فعل السعر في الماضي.

الدعم – مستوى يتكون من قيام المشترين بإنشاء الطلب عند نقطة منخفضة على الرسم البياني.

المقاومة – مستوى يتكون من قيام البائعين بإنشاء العرض عند نقطة عالية على الرسم البياني.

مستويات الدعم والمقاومة غالبًا ما تكون نبوءات ذاتية التحقق، مما يعني أنها مستويات مهمة، وذلك ببساطة لأن الجميع يعتقد أنها مستويات مهمة!

إذا كنت لا تعتقد بالفعل أن البشر مخلوقات غريبة، فإن مفهوم الدعم والمقاومة يجب أن يحسم الصفقة.

ما هو الاختراق؟

يحدث الاختراق عندما يتحرك السعر عبر الدعم أو المقاومة، في أي من الاتجاهين.

يمكن أن تكون تحركات مستدامة، أو يمكن أن تفشل وتتراجع على الفور – المعروف باسم التزييف.

وذلك لأنه على الرغم من أن مستويات الدعم والمقاومة قوية، إلا أنها ليست حواجز لا يمكن اختراقها.

الدعم والمقاومة لا يصمدان إلى الأبد.

فكر في هذا – إذا لم يتم كسرها أبدًا، فلن يكون هناك شيء اسمه اتجاه!

تشير الاختراقات من خلال المقاومة إلى أن المشترين هم المسيطرون على السوق، في حين أن الاختراقات من خلال الدعم، تظهر أن السيطرة مع البائعين.

عادة ما يمثل هذا التغيير في معنويات السوق فرصة للتداول.

كيفية التداول بإستراتيجية الدعم والمقاومة البسيطة

الرسم البياني للساعة EUR/USD:

الاستراتيجية:

- ارسم خطوط الدعم والمقاومة على الرسم البياني الخاص بك، عند التأرجحات المرتفعة والمنخفضة.

- اتخذ موقفًا طويلًا عندما يخترق السعر مستوى المقاومة، ويدفع للأعلى مع الزخم.

- اتخذ موقفًا قصيرًا عندما يخترق السعر مستوى الدعم، ويندفع للأسفل مع الزخم.

- ضع وقف الخسارة على بعد 50 نقطة من نقطة الدخول واستهدف 1:1 عند حركة الزخم الأولية.

4. استراتيجية عكس Pin Bar

إستراتيجيتنا الرابعة والأخيرة البسيطة لتداول العملات الأجنبية، هي إستراتيجية أخرى تعتمد على حركة السعر. استراتيجية عكس شريط الدبوس.

ما هو Pin Bar؟

شمعة الدبوس عبارة عن شمعة واحدة تتميز بجسم صغير وفتيل طويل.

يظهر الفتيل الطويل أن السعر قد تم رفضه من أدنى مستوى له، ليغلق مرة أخرى حيث فتحت الشمعة ويشير إلى تغيير محتمل في السيطرة على السوق بين الثيران والدببة.

في حين يعتقد العديد من المتداولين أن اسم “pin bar” يأتي من شكله الطويل المدبب الذي يشبه الإبرة. في الواقع يأتي هذا من كتاب لمارتن برينج بعنوان “شرح التحليل الفني”، حيث وصف لأول مرة “شريط بينوكيو”.

البرية هاه!

ما هو الانعكاس؟

يُظهر الانعكاس ببساطة تغيرًا في الاتجاه على الرسم البياني.

إذا كان السعر يرتفع، فإن الانعكاس سيشهد انخفاض السعر الآن. وبالمثل، إذا كان السعر ينخفض وينعكس، فإنه سيرتفع الآن.

إلى حد ما إلى الأمام بشكل مستقيم، أليس كذلك؟

في سياق انعكاس شريط الدبوس – ماذا لو رأيت اتجاهًا صعوديًا قويًا، مع ظهور شريط الدبوس عند المقاومة؟

حسنا، يمكن أن يكون هناك انعكاس على البطاقات.

كيفية التداول بإستراتيجية عكس Pin Bar البسيطة

الرسم البياني اليومي لزوج يورو/دولار EUR/USD:

الاستراتيجية:

- ارسم خطوط الدعم والمقاومة على الرسم البياني الخاص بك.

- قم بفتح صفقة شراء عندما يتشكل شريط الدبوس عند الدعم، مما يشير إلى احتمال حدوث انعكاس في الاتجاه الصعودي.

- قم بفتح صفقة بيع عندما يتشكل شريط الدبوس عند مستوى المقاومة، مما يشير إلى احتمال حدوث انعكاس في الاتجاه الهبوطي.

- ضع وقف الخسارة على الطرف الآخر من شريط الدبوس واستهدف نسبة مخاطرة سخية: مكافأة تبلغ 1:3 أو أعلى.

أنواع استراتيجيات التداول – حركة السعر مقابل المؤشرات

الآن بعد أن استعرضنا 4 إستراتيجيات بسيطة لتداول العملات الأجنبية، فلنتعمق أكثر قليلاً.

لا يتم إنشاء جميع استراتيجيات التداول على قدم المساواة.

يمكن تقسيم الاستراتيجيات المذكورة أعلاه إلى فئتين:

تعتمد على المؤشر – استراتيجية تداول تستخدم مؤشرًا لتحليل السعر السابق وتطبيق صيغة رياضية عليه.

تعتمد على حركة السعر – استراتيجية تداول تستخدم حركة السعر الحالية للتنبؤ بتحركات الأسعار المستقبلية.

الإستراتيجية 1 والاستراتيجية 2 كلاهما إستراتيجيات تداول قائمة على المؤشرات، وذلك باستخدام المتوسطات المتحركة ومؤشرات مؤشر القوة النسبية على التوالي.

من ناحية أخرى، تستخدم الإستراتيجية 3 والاستراتيجية 4 حركة السعر لتحديد نقاط الدخول والخروج. يتم تداولها على رسوم بيانية عارية وخالية من المؤشرات.

ما هو نوع استراتيجية التداول الأفضل؟

والآن يأتي سؤال الـ 54 مليون دولار.

هل أحد أنواع استراتيجيات التداول أفضل من الآخر؟

حسنًا، تمامًا مثل معظم الأشياء في تداول العملات الأجنبية، لا توجد إجابة محددة ويعتمد الأمر كليًا عليك.

إذا وجدت نفسك ترتكب أخطاء عند قراءة السوق، فقد تكون استراتيجية التداول القائمة على المؤشرات الميكانيكية هي الأفضل بالنسبة لك.

بينما من ناحية أخرى، إذا كنت تشعر بالانسجام مع السوق، فليس هناك إشارة أفضل لاستخدامها من حركة السعر نفسها.

إذا فهمت نفسك، فسوف تفهم نوع استراتيجية التداول التي من المرجح أن تناسبك.

إدارة المخاطر – المستوى العظيم عبر الاستراتيجيات

بغض النظر عن استراتيجية تداول العملات الأجنبية التي تختارها للتداول، فإن إدارة المخاطر لا تزال أمرًا أساسيًا.

سواء كنت تتداول بإستراتيجية بسيطة أو معقدة، فليس هناك ما يخفي حقيقة أن تطبيق مبادئ إدارة المخاطر السيئة سيؤدي إلى سقوط كليهما.

اعتبارات إدارة المخاطر:

نسبة المخاطرة إلى المكافأة – غالبًا ما يتم تصويرها من حيث الوحدات، وهي مقدار المخاطرة، مقارنة بالمبلغ الذي تنوي استهدافه.

نسبة الفوز – النسبة المئوية للصفقات الرابحة مقارنة بالصفقات الخاسرة.

عندما تقوم بإنشاء إستراتيجية تداول العملات الأجنبية، ستجد أنه غالبًا ما يكون هناك مفاضلة بين الاثنين.

من النادر أن تحتوي الإستراتيجية على نسبة مخاطرة عالية: نسبة المكافأة، بينما تعمل بنسبة فوز عالية.

إذا كانت استراتيجية التداول الخاصة بك تنطوي على نسبة مخاطرة عالية إلى المكافأة، فمن المرجح أن تشهد نسبة فوز أقل.

ولكن إذا كانت هذه الإستراتيجية نفسها ذات مخاطر منخفضة: نسبة المكافأة، فمن المحتمل أن تكون قادرًا على تشغيلها بنسبة فوز أعلى.

يجب أن يكون هناك دائمًا نوع من التسوية الممنوحة.

اعرف نفسك، تعرف على استراتيجية التداول الخاصة بك

في النهاية، يمكن أن يكون كلاهما مربحًا إذا تم تطبيقه بشكل صحيح وما يهم حقًا هنا هو التداول الأكثر راحة لك.

هل يمكنك التعامل مع الضغط النفسي الذي يسببه وجود سلسلة من الصفقات الخاسرة؟

على الرغم من أنك تعلم أن فائزًا واحدًا سوف يمحوهم جميعًا، وبعد ذلك البعض؟

إذا لم تتمكن من ذلك، فمن المؤكد أنه ليس هناك ما تخجل منه.

نرى الكثير من المتداولين يحاولون فرض استراتيجيات إدارة المخاطر المصممة لأشخاص آخرين على أنفسهم ويفشلون حتمًا لأنها لن تتوافق أبدًا مع عقليتهم.

اتخذ قرارًا ذكيًا عاطفيًا، وليس خيارًا يجعلك تبدو جيدًا لشخص ما من الخارج.

اعرف نفسك وستعرف ملف إدارة المخاطر الذي من المرجح أن ينجح إلى جانب استراتيجية التداول الخاصة بك.

الأفكار النهائية حول اختيار استراتيجيات تداول العملات الأجنبية البسيطة التي تعمل

نأمل أن تكون قد وجدت قيمة في بعض من أفضل 4 إستراتيجيات تداول فوركس بسيطة وفعالة.

ضع في اعتبارك أنه ليس عليك تداول كل إستراتيجية مقابل نقطة الإنطلاق.

يمكنك أخذ عناصر من إحدى الاستراتيجيات التي تناسبك بشكل جيد ودمجها مع عناصر من استراتيجية أخرى.

لا توجد قواعد حقًا هنا، افعل ما يناسبك.

إحدى الطرق للقيام بذلك بنجاح هي استخدام إستراتيجية اختراق الدعم/المقاومة، جنبًا إلى جنب مع إستراتيجية انعكاس شريط الدبوس.

عندما يكون لدى السوق الكثير من الزخم، قم بالتداول بإستراتيجية الاختراق.

عندما لا يكون لدى السوق زخم ويطبع شريط الدبوس، قم بالتداول بإستراتيجية الانعكاس.

بمجرد أن تعرف من أنت كمتداول وتطبق مبادئ إدارة المخاطر الصحيحة التي تناسبك، فسوف تكون في طريقك إلى التداول المربح باستمرار.